更新日:2018年12月6日

カテゴリ―:

住民税と所得税

給与所得控除後の金額とは?自動計算と分かりやい解説でご案内

所得税や住民税などの税金計算の基礎となる給与所得。このページではあなたの収入から給与所得控除後の金額を自動計算できます。さらに収入と給与所得の関係についても分かりやすく解説しますので、退職後の所得税・住民税計算などにお役立てください。

あなたの給与所得控除後の金額を自動計算してみよう

まずは以下のフォームで年収金額から給与所得控除後の金額を計算してみましょう。

給与所得控除後の金額とは?

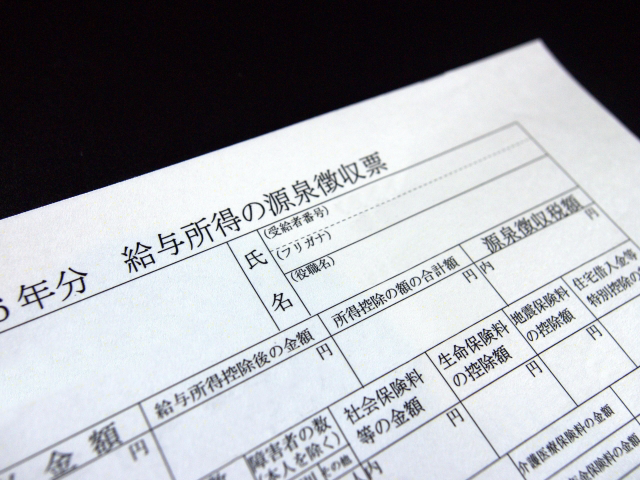

「給与所得控除後の金額」とは、給与の支払金額から「その収入を得るためにかかった経費」を差し引いた金額のことで、源泉徴収票の「支払金額」の右隣に記載されている金額のことです。

「その収入を得るためにかかった経費」とは、個人事業主が収入(売上)に対して経費計上できるように、給与収入者に対しても必要経費に代わるものを作ろうという公平性維持の目的で制定された控除項目のことで、これを給与所得控除といいます。

仕事で着るスーツや、通勤で使う車の維持費、持ち込みで使用してるPCなど、会社員でも仕事で使う目的で実費負担している費用はあると思いますが、それを一括りにしたものが給与所得控除です。つまり個別の経費は認めない(※特定支出控除は除く)代わりに、給与収入のある人はすべて同じルールの下で控除するという決まり事です。

そして、収入から給与所得控除を差し引いたものが、給与所得控除後の金額となります。

「収入」‐「給与所得控除」=「給与所得控除後の金額」

次項では給与所得控除はどのように決まるのか解説していきます。

給与所得控除の金額を早見表でチェック

それでは給与所得控除の金額について、次の早見表を見て計算してみましょう。

| 収入金額 | 給与所得控除の金額 |

|---|---|

| 180万円以下 | 収入金額×40% 65万円に満たない場合は65万円 |

| 180万円超~360万円以下 | 収入金額×30%+18万円 | 360万円超~660万円以下 | 収入金額×20%+54万円 | 660万円超~1000万円以下 | 収入金額×10%+120万円 | 1000万円超 | 220万円(上限) |

例えば収入金額が400万円の場合、上の早見表に当てはめて計算すると、

400万円×20%+54万円=134万円

となります。この金額が給与所得控除となりますので、給与所得控除後の金額は、

400万円‐134万円=266万円

となります。

早見表で計算してみると、収入が高くなるにつれ給与所得控除の金額も大きくなり、収入が1000万円を超えると一定の金額(220万円)になることが分かります。

また給与所得控除後の金額から、さらに所得控除(基礎控除や扶養控除など)を差し引いて得られた金額が、所得税や住民税の課税対象金額(この金額に対して所定の税率が賦課される)となります。所得控除の金額が大きいほど課税対象額は少なくなり、税金も安くなるという仕組みです。

まとめ

給与所得控除後の金額についてご理解いただけたでしょうか?会社員のときは年末調整を行うだけで税務署や各自治体へあなたの給与所得金額や納税額が伝達され、またその納税額についても給与から天引きされるため、給与所得控除について考える必要もなかったことと思います。

しかし会社を退職して自分で確定申告や住民税の納付を行うことになると、この納税額はどのように決められるのか?また少しでも節税はできないか?などを考えるようになります。

給与所得者の場合、自分の収入の内訳を確認するため源泉徴収票を見ることがありますが、そこに記載されている項目の意味を知ることでより税法的な理解が深まり、確定申告や住民税の申告に役立つことがあります。

会社員時代はあまり気に留めなかった税金のこと。退職を機に少しばかり知識を持ってみるのも良いかもしれません。

このサイトは現役で労務管理業務に従事する管理人の知識や経験、さらに社会保険労務士やハローワークOBなどの専門的意見を取り入れながら執筆しております。より専門性の高い記事をご提供できるよう内容には細心の注意を払っていますが、万一記事内容に相違がある場合はこちらからお問合せください。